「ソーシャルレンディング」という言葉をご存じでしょうか?

名前を聞いただけではピンと来ませんが、仕組みを知ると「聞いたことある」と言う方も多いと思います。

今日は市場規模が拡大しつつある新たなサービス

「ソーシャルレンディング」についてまとめていきたいと思います。

この記事の目次

ソーシャルレンディングとは

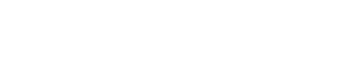

ソーシャルレンディングとは「お金を借りたい人」と「お金を投資したい人」をインターネットを通して結びつけるものです。

イメージとしてはこんな感じです。

また、クラウドファンディングの分野における「貸付型」に分類されるため、

「貸付型クラウドファンディング」とも呼ばれています。

どちらかといえば、クラウドファンディングの方が日本では馴染みがある言葉かもしれません。

クラウドファンディングとは?

クラウドファンディングとは、crowd(=群衆)とfunding(=資金調達)を合わせた造語で、

個人や法人が資金を必要としているプロジェクトをインターネット上でアナウンスし、

これに賛同する個人・法人から資金提供を受ける仕組みのことです。

一例として、2011年3月に発生した東日本大震災の津波で被害を受けた図書館を復活させるために

「陸前高田市の空っぽの図書館を本でいっぱいにしようプロジェクト」が実施され、

目標200万円だったものの、862人の賛同を得て8,245,000円を調達できました。

ん・・・これって普通の寄付じゃないの?と思われた方。

その通りです。クラウドファンディングは投資のみではなく、大きく分けて3種類に分類されます。

クラウドファンディングの種類

(1)購入型

購入型は提供した資金に対してモノやサービス(通常リワードといいます)を受け取るもので、

資金を元手に開発等を行い、資金提供者にお礼の品や完成した製品等を提供するものです。

日本ではREADYFORやCAMPFIRE等などがあります。

(2)寄付型

寄付型はリワードはありません。

ただ、自分の応援したい活動を支援できたり、社会貢献など満足感は高いものかもしれません。

日本で有名な寄付型クラウドファンディングは「JAPANGIVING」や

寄付金がふるさと納税の対象となる「ガバメントクラウドファンディング(GCF)」もあります。

(3)投資型

リワードの性質によって、(1)貸付型、(2)ファンド投資型、(3)株式投資型の3つに分類できます。

共通点としては、資金提供者が金銭的なリターンを得るために行っているということです。

投資型クラウドファンディングの種類

(1)貸付型

本日のテーマである「ソーシャルレンディング」はこの貸付型に該当します。

個人や法人の事業者への貸付の原資を資金提供者から募集し、

そのリターンを金融機関や貸金業者などよりも高い利率で資金提供者に還元するものです。

日本初のソーシャルレンディング大手の「ソーシャルレンディング maneo」などは累計総額434億9,109万円(2016年3月31日現在)となっています。

(2)ファンド投資型

ファンド投資型は、運営業者が、集団投資スキーム(特定の投資対象に投資し、そこから上がる収益を分配する仕組み)を媒介するものです。

リワードは、プロジェクトの成果に基づいて金銭や商品・サービスが提供されます。

(3)株式投資型

運営業者が資金提供者と事業者を媒介しますが、資金提供者が得られるリワードは非上場株式です。

業績が好調であれば配当金も受け取れる可能性はあります。

ソーシャルレンディングのメリット

最低1万円からの投資が可能

最低1万円から投資できるというのは始めやすいという点でも大きなメリットです。

不動産投資などは1人で契約し、オーナーとなることが一般的なので、

インターネットを通じて多くの方から資金を集めるソーシャルレンディングだからこそというところでしょうか。

少額での投資が可能となれば、多数の案件に振り分けて、分散投資も行いやすいのも特徴です。

3~10%程度の高い目標利回りが設定

なぜ高い利回りを出せるのか?銀行からお金を借りて事業を行う場合は資金調達費用として利払いが発生していました。

しかし、ソーシャルレンディングは資金提供者には利払いを行う必要はないため、コスト削減することができます。

またインターネットを活用することで人件費も削減できていることも要因でしょう。

ソーシャルレンディングの注意点

貸し倒れが発生する可能性がある

これが最大のリスクではないでしょうか。

高い利回りは魅力的ですが、借手がもし返済できない場合は投資家が損失を被ることになります。

自分が投資したい案件には担保などの保障があるのか?リスクヘッジは行われているのか?などしっかりとチェックしましょう。

信用できる会社選びが重要

貸し倒れのリスクヘッジとしては、会社選びを妥協しないことではないでしょうか。

投資家は運営会社からの情報がすべてです。投資家自身で借手の情報すべてを把握できればいいですが、日本の制度ではできません。

実際にはプロジェクトが動いているのかさえ、投資家自身で確かめることができないのです。

つまりは「運営会社の審査次第」ということです。しっかり信頼できる運営会社を選びたいものです。

他の商品と損益通算できない

これは不動産投資や株式投資などを別で行っている場合ですが、他の商品と損益通算することはできません。

仕組み上、投資信託にも似ていますが、確定申告時は「雑所得」の対象となりますので、

ソーシャルレンディングの利益は損益通算できないということは頭の片隅に置いておくと良いでしょう。

【最後に】ソーシャルレンディングの可能性

今日は話題のソーシャルレンディングについてまとめてきました。

魅力的な商品である限り、リスクも大きいことも確かです。

どんな投資するにしても、しっかりと見極める目を持つというのは不可欠だなと感じます。

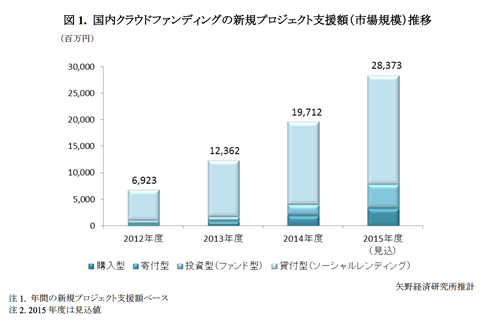

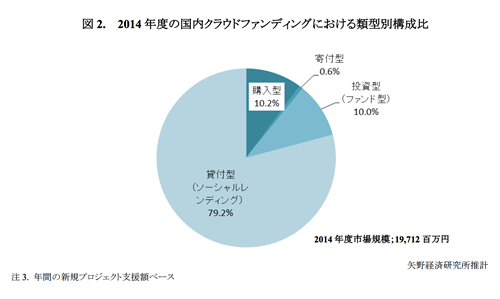

2014年度の段階で、前年度比 59.5%増の 197 億 1,200 万円と拡大していますし、

今後も拡大することが見込まれています。

※出典元:矢野経済研究所

その中でも、ソーシャルレンディングは79.2%と最も高い割合です。

※出典元:矢野経済研究所

これからの投資の選択として、一つ選択肢に入れてみてもよいかもしれません。

次回は実際の口座開設の手続きについてまとめていきたいと思います。

↓実際に口座開設の手続きをしたのは日本初!業界最大手のmaneo(マネオ)という会社です↓

【お知らせ】主婦の方限定!副収入構築の無料サポートを始めました

https://freedom-life.net/post_lp/support/